简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

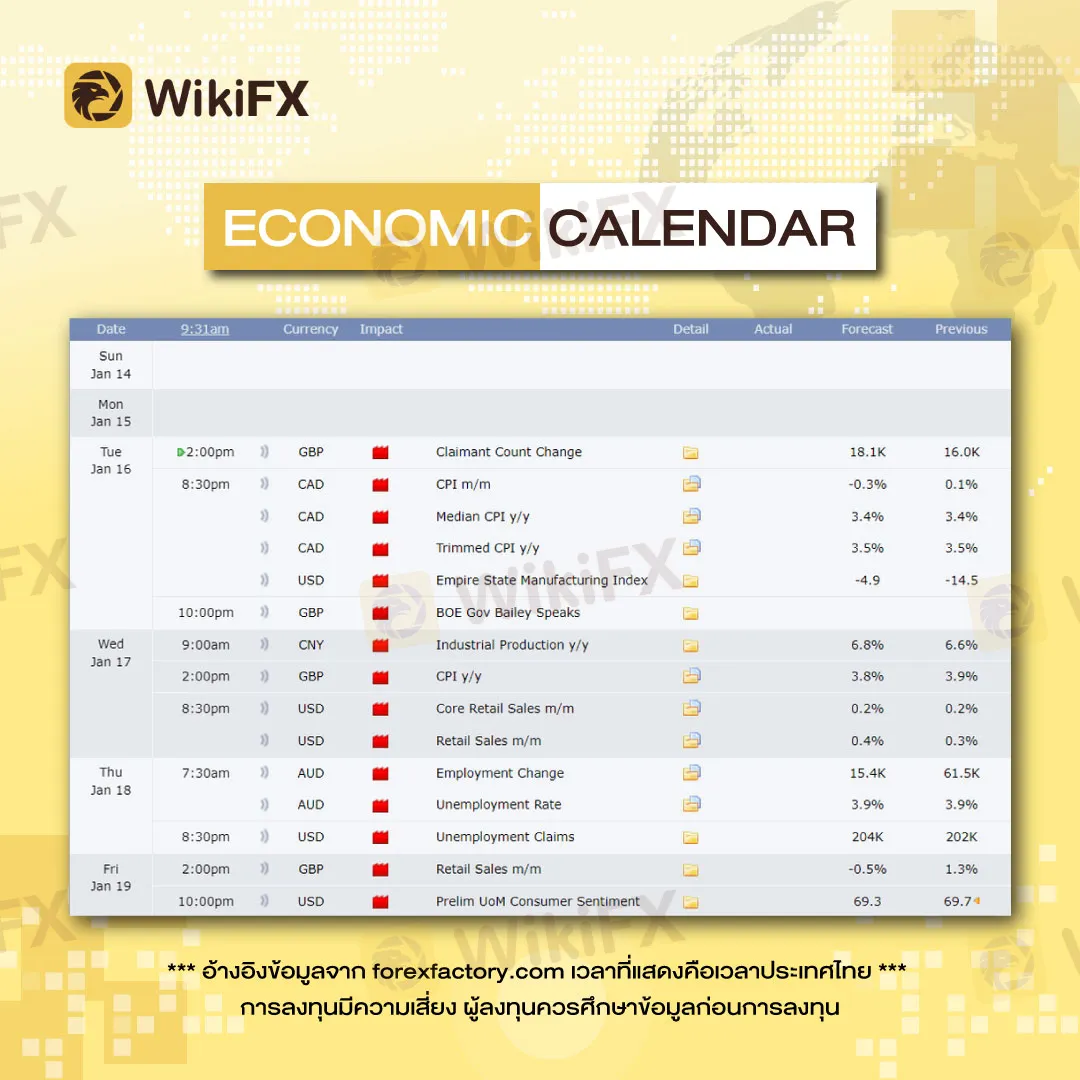

เหตุการณ์สำคัญทางเศรษฐกิจที่น่าสนใจสัปดาห์นี้

บทคัดย่อ:เหตุการณ์สำคัญทางเศรษฐกิจที่น่าสนใจสัปดาห์นี้

ตัวเลขเศรษฐกิจน่าติดตาม

วันอังคารที่ 16 ม.ค. 2024

•20.30 น. : ดัชนีภาคการผลิตเขตนิวยอร์กสหรัฐฯ (Empire State Manufacturing Index)

ตัวเลขครั้งก่อน -14.5 ตัวเลขคาดการณ์ -4.9

วันพุธที่ 17 ม.ค. 2024

•20.30 น. : ดัชนีค้าปลีกพื้นฐานสหรัฐฯ (Core Retail Sales m/m)

ตัวเลขครั้งก่อน 0.2% ตัวเลขคาดการณ์ 0.2%

•20.30 น. : ดัชนีค้าปลีกสหรัฐฯ (Retail Sales m/m)

ตัวเลขครั้งก่อน 0.3% ตัวเลขคาดการณ์ 0.4%

วันพฤหัสบดีที่ 18 ม.ค. 2024

•20.30 น. : ตัวเลขผู้ขอรับสวัสดิการว่างงานสหรัฐฯ (Unemployment Claims)

ตัวเลขครั้งก่อน 202K ตัวเลขคาดการณ์ 204K

วันศุกร์ที่ 19 ม.ค. 2024

•22.00 น. : ดัชนีความเชื่อมั่นผู้บริโภคมิชิแกนสหรัฐฯ (Prelim UoM Consumer Sentiment)

ตัวเลขครั้งก่อน 69.7 ตัวเลขคาดการณ์ 69.3

รอลุ้น รายงานข้อมูลเศรษฐกิจสหรัฐฯ และจีน พร้อมจับตา ถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด และการแถลง Policy Briefing ของธนาคารแห่งประเทศไทย

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทยเปิดเผยว่า

สัปดาห์ที่ผ่านมา การปรับมุมมองของผู้เล่นในตลาดต่อแนวโน้มดอกเบี้ยนโยบายของสหรัฐฯ และของไทย ได้ส่งผลให้เงินบาทผันผวนอ่อนค่าลง

รอลุ้น รายงานข้อมูลเศรษฐกิจสหรัฐฯ และจีน พร้อมจับตา ถ้อยแถลงของบรรดาเจ้าหน้าที่เฟด และการแถลง Policy Briefing ของธนาคารแห่งประเทศไทย

เงินดอลลาร์แข็งค่าขึ้นได้ หากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ยังคงออกมาดีกว่าคาด และถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดต่างย้ำจุดยืนไม่รีบลดดอกเบี้ย จนกว่าจะคุมเงินเฟ้อได้สำเร็จ จนทำให้ผู้เล่นในตลาดทยอยปรับลดความคาดหวังการลดดอกเบี้ยของเฟด ในส่วนของค่าเงินบาท แม้ว่าการอ่อนค่าอาจเริ่มชะลอลง หลังราคาทองคำรีบาวด์ขึ้น จากสถานการณ์ความขัดแย้งในตะวันออกกลางที่ทวีความร้อนแรงขึ้น ทว่า เงินบาทอาจผันผวนไปตามการปรับมุมมองของผู้เล่นในตลาดต่อแนวโน้มดอกเบี้ยนโยบายของไทย ซึ่งต้องติดตามการแถลง Policy Briefing ของธปท. ในวันจันทร์นี้ และนอกเหนือจากปัจจัยดังกล่าว ควรรอลุ้นรายงานข้อมูลเศรษฐกิจสำคัญของจีน ซึ่งจะส่งผลกระทบต่อทิศทางเงินหยวนจีน (CNY) และสกุลเงินเอเชีย ได้พอสมควร

มุมมองเศรษฐกิจทั่วโลก

1. ฝั่งสหรัฐฯ – ผู้เล่นในตลาดจะรอลุ้น รายงานยอดค้าปลีก (Retail Sales) รวมถึงดัชนีความเชื่อมั่นผู้บริโภคโดยมหาวิทยาลัยมิชิแกน (U of Michigan Consumer Sentiment) โดยหากรายงานข้อมูลเศรษฐกิจสหรัฐฯ ดังกล่าวยังคงสะท้อนภาพเศรษฐกิจที่ยังแข็งแกร่ง ก็อาจทำให้ผู้เล่นในตลาดทยอยปรับลดความคาดหวังต่อแนวโน้มการทยอยลดดอกเบี้ยของเฟด ที่ “เร็วและลึก” ทั้งนี้ เรามองว่า ผู้เล่นในตลาดจะกลับมาให้ความสนใจ รายงานสรุปสภาวะเศรษฐกิจจากบรรดาเฟดสาขาต่างๆ (Fed Beige Book) ซึ่งจะช่วยสะท้อนแนวโน้มเศรษฐกิจสหรัฐฯ ได้ดี นอกจากนี้ ผู้เล่นในตลาดจะรอติดตาม ถ้อยแถลงของบรรดาเจ้าหน้าที่เฟดอย่างใกล้ชิด โดยเฉพาะ Voter ในการประชุม FOMC อาทิ Christopher Waller, Michael Barr, Michelle Bowman, John Williams, Raphael Bostic และ Mary Daly และนอกเหนือจากปัจจัยข้างต้น เราคาดว่า ผู้เล่นในตลาดจะรอลุ้น รายงานผลประกอบการของบรรดาบริษัทจดทะเบียนในสหรัฐฯ โดยเฉพาะสถาบันการเงิน ทั้งขนาดใหญ่ และสถาบันการเงินภูมิภาค โดยอาจมีประเด็นสำคัญอยู่ที่ การตั้งสำรองหนี้เสีย รวมถึงสภาพคล่องของสถาบันการเงินขนาดเล็ก-กลาง

2. ฝั่งยุโรป – บรรดาผู้เล่นในตลาดจะรอประเมินแนวโน้มเศรษฐกิจของอังกฤษ และทิศทางนโยบายการเงินของธนาคารกลางอังกฤษ (BOE) ผ่านรายงานข้อมูลเศรษฐกิจ อาทิ อัตราเงินเฟ้อ CPI และยอดค้าปลีก (Retail Sales) นอกจากนี้ ถ้อยแถลงของบรรดาเจ้าหน้าที่ธนาคารกลางยุโรป (ECB) และธนาคารกลางอังกฤษ (BOE) จะเป็นอีกปัจจัยสำคัญที่อาจส่งผลกระทบต่อมุมมองของผู้เล่นในตลาดต่อแนวโน้มนโยบายการเงินของทั้ง ECB และ BOE ทั้งนี้ ผู้เล่นในตลาดเริ่มประเมินว่า ECB และ BOE อาจทยอยลดดอกเบี้ยลงได้เร็วกว่าเฟด ซึ่งมุมมองดังกล่าวก็เป็นปัจจัยที่กดดันทั้งเงินยูโร (EUR) และเงินปอนด์อังกฤษ (GBP)

3. ฝั่งเอเชีย – ผู้เล่นในตลาดจะรอลุ้นรายงานข้อมูลเศรษฐกิจสำคัญของจีน อาทิ อัตราการเติบโตของเศรษฐกิจในไตรมาสที่ 4 รวมถึง ยอดค้าปลีก (Retail Sales), ยอดผลผลิตอุตสาหกรรม (Industrial Production) ในเดือนธันวาคม โดยหากรายงานข้อมูลเศรษฐกิจจีนสะท้อนภาพการฟื้นตัวที่ดีขึ้น ก็อาจช่วยหนุนให้ผู้เล่นในตลาดกล้าเปิดรับความเสี่ยงสินทรัพย์จีนมากขึ้น ทำให้เงินหยวนจีน (CNY) ทยอยแข็งค่าขึ้นได้บ้าง ซึ่งภาพดังกล่าวก็อาจช่วยหนุนการแข็งค่าของสกุลเงินเอเชียเช่นกัน นอกจากนี้ ตลาดจะรอจับตา รายงานอัตราเงินเฟ้อ CPI ของญี่ปุ่น ในเดือนธันวาคม โดยหากอัตราเงินเฟ้อพื้นฐานที่ไม่รวมผลของราคาพลังงานและอาหารสด (Core-Core CPI) ยังคงอยู่แถว 3.7% ก็อาจเป็นปัจจัยที่สนับสนุนแนวโน้มการทยอยปรับใช้นโยบายการเงินที่เข้มงวดมากขึ้นของธนาคารกลางญี่ปุ่น (BOJ) ในปีนี้

4. ฝั่งไทย – ไฮไลท์สำคัญจะอยู่ที่การแถลง BOT Policy Briefing ของธนาคารแห่งประเทศไทย (ธปท.) ราว 10.00 น. ของวันจันทร์ที่ 15 มกราคม นี้ โดยเราคาดว่า ธปท. จะพยายามสื่อสารกับผู้เล่นในตลาดและประชาชนว่า เศรษฐกิจไทยมีแนวโน้มฟื้นตัวดีขึ้น ทำให้อัตราดอกเบี้ยนโยบายปัจจุบันที่ระดับ 2.50% ถือว่า เป็นระดับที่ “เหมาะสม” ต่อแนวโน้มเศรษฐกิจดังกล่าว นอกจากนี้ ธปท. อาจมีการเน้นย้ำว่า อัตราเงินเฟ้อทั่วไปของไทยนั้นอยู่ในระดับต่ำ จากปัจจัยด้านอุปทานและมาตรการช่วยเหลือค่าครองชีพของรัฐเป็นหลัก ทำให้ ธปท. ยังไม่มีความจำเป็นที่จะต้องปรับลดอัตราดอกเบี้ยนโยบาย อนึ่ง เราจะจับตาอย่างใกล้ชิด ว่า ธปท. จะเน้นการสื่อสารว่า พร้อมปรับลดอัตราดอกเบี้ยนโยบาย ตามความเหมาะสม หรือไม่ เพราะหาก ธปท. เน้นการสื่อสารดังกล่าว ก็อาจประเมินได้ว่า ธปท. เริ่มเห็นความเสี่ยงด้านลบต่อแนวโน้มเศรษฐกิจและอัตราเงินเฟ้อมากขึ้น ทำให้เราอาจเพิ่มโอกาสที่ ธปท. จะสามารถปรับลดอัตราดอกเบี้ยนโยบายในปีนี้ ทั้งนี้ เรายังคงมุมมองเดิมว่า ธปท. จะคงอัตราดอกเบี้ยนโยบายในปีนี้ ที่ระดับ 2.50% จนกว่าแนวโน้มเศรษฐกิจไทยจะแย่ลงชัดเจน

อ่านข่าวสาร Forex ทั่วโลกเพิ่มเติมคลิกเลย : https://www.wikifx.com/th/original.html

คุณสามารถตรวจสอบใบอนุญาตโบรกเกอร์ Forex และอ่านรีวิวข้อมูลต่าง ๆ ได้ง่าย ๆ ผ่านแอป WikiFX เพียงแค่ไปค้นหาชื่อก็เจอข้อมูล ใครที่อยากได้ความรู้ เทคนิค กลยุทธ์การเทรด หรือการวิเคราะห์แนวโน้มตลาด ก็สามารถเข้ามาอ่านได้ อีกทั้งยังมีบริการ EA VPS บนแอป WikiFX อีกด้วย แอปเดียวที่จบครบเรื่อง Forex ดาวน์โหลดฟรี โหลดเลยตอนนี้จะพลาดได้ไง!

.

เปิดประสบการณ์การเทรดที่มีประสิทธิภาพ ด้วยแอปพลิเคชัน Wikitrade ดาวน์โหลดตอนนี้รับบัญชีเทรดทดลอง 100,000 USD ไม่ว่าคุณจะเป็นเทรดเดอร์มือใหม่หรือมีประสบการณ์มาก่อน Wikitrade จะพาคุณไปสู่โลกของการลงทุนอย่างมืออาชีพ!

ดาวน์โหลด WikiTrade เลย : https://wikitrade.onelink.me/kGMJ/1dvgd5o3

ข้อจำกัดความรับผิดชอบ:

มุมมองในบทความนี้แสดงถึงมุมมองส่วนตัวของผู้เขียนเท่านั้นและไม่ถือเป็นคำแนะนำในการลงทุน สำหรับแพลตฟอร์มนี้ไม่รับประกันความถูกต้องครบถ้วนและทันเวลาของข้อมูลบทความ และไม่รับผิดชอบต่อการสูญเสียใด ๆ ที่เกิดจากการใช้ข้อมูลในบทความ

อ่านเพิ่มเติม

กฎ 72 เทคนิคลงทุนแบบโปรที่นักเทรดมือใหม่ต้องรู้

กฎของ 72 เป็นสูตรที่เรียบง่าย แต่มีประโยชน์มากสำหรับนักลงทุนที่อยากรู้ว่าเงินลงทุนจะเพิ่มขึ้นเป็น สองเท่า ภายในเวลากี่ปี ด้วยอัตราผลตอบแทนรายปีที่กำหนด หรือหากนักเทรดรู้ระยะเวลาที่เงินจะเพิ่มเป็นสองเท่าแล้ว กฎนี้ยังช่วยคำนวณอัตราผลตอบแทนเฉลี่ยที่คุณต้องการได้ด้วย

เทรดเดอร์ต้องรู้? พีระมิดการลงทุนมีสินทรัพย์อะไรบ้าง

พีระมิดการลงทุนไม่เพียงแต่ช่วยลดความเสี่ยง แต่ยังสร้างสมดุลให้พอร์ตการลงทุนได้อย่างยั่งยืน หัวใจสำคัญคือการวางแผนและจัดการพอร์ตให้เหมาะสมกับเป้าหมาย พร้อมทั้งศึกษาและเข้าใจสินทรัพย์แต่ละประเภทอย่างลึกซึ้ง

ทองปิดบวก $20.70 สงครามรัสเซีย-ยูเครนหนุนแรงซื้อสินทรัพย์ปลอดภัย

บทวิเคราะห์ทองคำ

รู้หรือไม่? bitcoin vs. ethereum ต่างกันยังไง

แม้ว่า Bitcoin และ Ethereum จะใช้เทคโนโลยีบล็อกเชนและมีแนวคิดแบบกระจายศูนย์เหมือนกัน แต่พวกมันถูกสร้างขึ้นมาเพื่อเป้าหมายที่ต่างกันอย่างสิ้นเชิง Bitcoin ถูกออกแบบมาให้เป็นทางเลือกแทนเงินสดหรือทองคำในโลกดิจิทัล มันมีโครงสร้างที่เรียบง่ายและมุ่งเน้นการเป็นแหล่งเก็บมูลค่า ในทางกลับกัน Ethereum เป็นแพลตฟอร์มที่มีความยืดหยุ่นสูง ใช้สำหรับพัฒนาแอปพลิเคชัน เช่น DeFi (การเงินแบบกระจายศูนย์), NFT (สินทรัพย์ดิจิทัลที่ไม่ซ้ำกัน) และการใช้งานอื่น ๆ ในโลก Web3 การที่ Ethereum สามารถรองรับการเขียนโค้ดในธุรกรรมได้ ทำให้มันกลายเป็น "บล็อกเชนสำหรับนักพัฒนา" และมีความเร็วในการทำธุรกรรมที่เหนือกว่า

WikiFX โบรกเกอร์

OANDA

IQ Option

FP Markets

GO MARKETS

Pepperstone

Vantage

OANDA

IQ Option

FP Markets

GO MARKETS

Pepperstone

Vantage

WikiFX โบรกเกอร์

OANDA

IQ Option

FP Markets

GO MARKETS

Pepperstone

Vantage

OANDA

IQ Option

FP Markets

GO MARKETS

Pepperstone

Vantage

ข่าวล่าสุด

6 การเปลี่ยนแปลงที่อาจเกิดขึ้นในตลาดคริปโตภายใต้รัฐบาลทรัมป์

รู้หรือไม่? bitcoin vs. ethereum ต่างกันยังไง

นับถอยหลังสู่ WikiEXPO Dubai 2024 — “ความหลากหลายในการซื้อขายที่ปลอดภัย”

กฎ 72 เทคนิคลงทุนแบบโปรที่นักเทรดมือใหม่ต้องรู้

ทองปิดพุ่ง $44.50 สงครามยูเครนหนุนแรงซื้อสินทรัพย์ปลอดภัย

ทองปิดบวก $16.40 นลท.รุกซื้อต่อเนื่องหลังสงครามยูเครนบานปลาย

จิตวิทยาการเทรด สกิลลับที่นักเทรดทุกคนต้องมี!

บทสัมภาษณ์ผู้เชี่ยวชาญ WikiEXPO ทั่วโลก: อนาคตของกฎระเบียบทางการเงินและการปฏิบัติตามข้อกำหนด

สืบนครบาล รวบ บัญชีม้ามิจฉาชีพหลอกลงทุนเทรดเหรียญดิจิทัล อ้างให้ผลตอบแทนสูง

ข่าวดี! แจก VPS ฟรี ให้คุณเทรดได้ต่อเนื่องไม่มีสะดุด

คำนวณอัตราแลกเปลี่ยน