简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

C-Book: Bagaimana Broker Forex Mengelola Risikonya

Ikhtisar:Sekolah WikiFX > Prasekolah 7.17. C-Book: Bagaimana Broker Forex Mengelola Risikonya

Sekolah WikiFX > Prasekolah

7.17. C-Book: Bagaimana Broker Forex Mengelola Risikonya

Selain broker forex yang “A-Book” atau “B-Book”, Anda mungkin juga menemukan istilah “C-Book”.

“C-Book” adalah istilah yang digunakan untuk menggambarkan “strategi manajemen risiko” yang digunakan oleh broker forex dan penyedia CFD yang dianggap berbeda dari A-Book atau B-Book.

Menurut kami, “C-Book” hanyalah istilah pemasaran. Ini bukan pendekatan yang berbeda yang digunakan broker untuk mengelola risiko, ini lebih merupakan istilah yang tidak jelas untuk menggambarkan variasi atau penyesuaian eksekusi A-Book dan B-Book.

Seperti yang akan Anda lihat, “Eksekusi C-Book” tidak benar-benar digunakan oleh broker untuk mengelola risiko, tetapi untuk mencoba dan menghasilkan lebih banyak uang untuk dirinya sendiri.

Metode eksekusi ini juga dianggap kontroversial dan patut dipertanyakan apakah broker forex harus melakukannya. Kami akan menyerahkan kepada Anda untuk menjadi hakim.

Kami akan membahas tiga bentuk “C-Booking”:

• Partial hedging/ Lindung nilai sebagian

• “Overhedging”/ “Lindung Nilai”

• “Reverse Hedging” / “Lindung nilai terbalik”

Lindung Nilai Sebagian

Bentuk paling umum dari “eksekusi C-Book” adalah lindung nilai sebagian dari pesanan pelanggan.

Seorang broker dapat melindungi risiko pasar sebagian dan tidak secara keseluruhan. Ini akan mengurangi, tetapi tidak menghilangkan, pergerakan harga yang merugikan ke posisi yang dilindung nilai.

Risiko yang tetap tidak terlindungi, juga dikenal sebagai risiko residual, memberi broker kesempatan untuk mendapat untung JIKA harga bergerak sesuai keinginannya.

Pikirkan strategi manajemen risiko ini sebagai “A-Book parsial” dan “B-book parsial”.

Pada dasarnya, broker memiliki A-Booked persentase tertentu dari risikonya dan B-Booked sisanya.

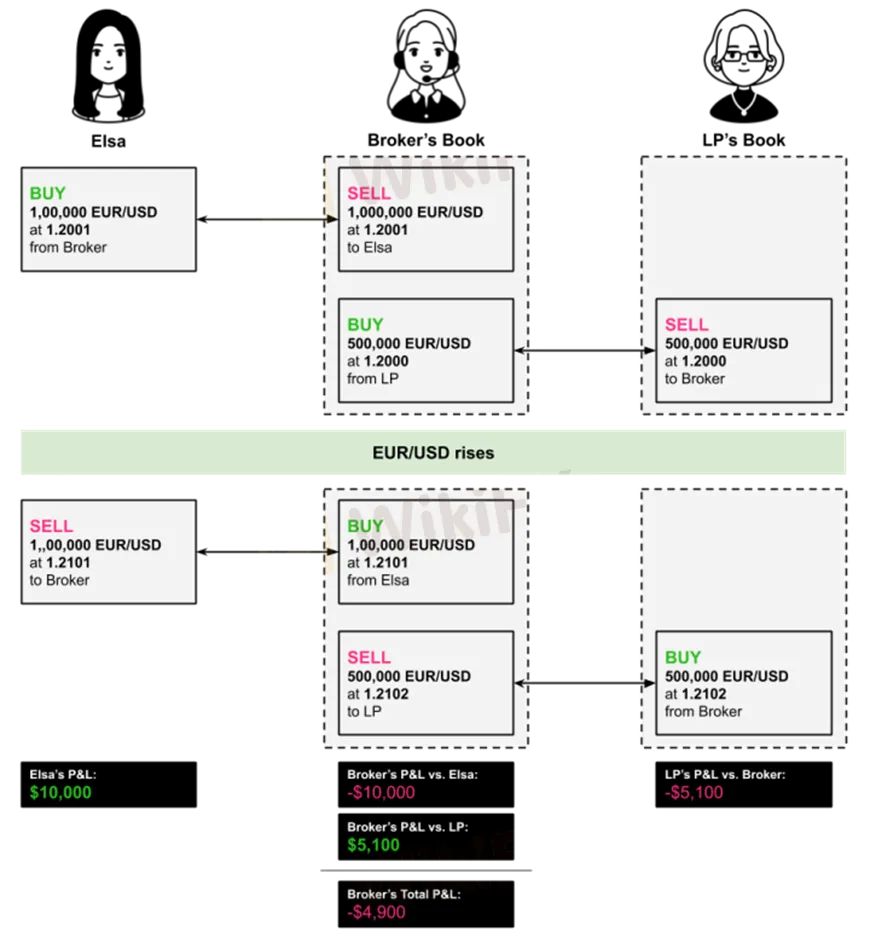

Mari kita lihat contoh di mana broker melakukan lindung nilai 50% dari posisi pelanggan.

Elsa membuka posisi beli EUR/USD di 1,2001.

Ukuran posisinya adalah 1.000.000 unit atau 10 lot standar. Ini berarti pergerakan 1 pip sama dengan $100.

Broker melakukan lindung nilai 50% dari risiko dengan membuka posisi beli 500,000 EUR/USD dengan LP di 1,2000.

(Jika sudah terjual seluruh 1.000.000 unit, ini akan dianggap A-Book, karena 100% dari posisi dilindung nilai.)

EUR/USD naik harga.

Elsa ingin mengambil untung dan keluar dari tradingnya di 1,2101, menghasilkan keuntungan 100 pips atau $10,000 ($100 x 100 pips).

Untuk broker, ini berarti kerugian $10.000.

Jika broker baru saja B-Booked trading Elsa, itu harus memakan seluruh kerugian.

Tapi untungnya, itu melindungi sebagian dari trading Elsa.

Sementara trading lindung nilai menghasilkan keuntungan 102 pips, karena ukuran posisi adalah 500.000 (setengah dari 1.000.000), keuntungannya adalah $5.100.

Keuntungan yang dihasilkan dari LP ini membantu mengurangi beberapa kerugian dari trading Elsa, jadi kerugian bersihnya adalah $4.900 (bukan $10.000 penuh).

Sebaliknya, jika EUR/USD turun, keuntungan broker terhadap Elsa akan dikurangi dengan kerugian yang ditimbulkan dari hedging.

Dalam contoh ini, Elsa membuka posisi beli EUR/USD di 1,2001.

Broker melakukan lindung nilai 50% dari risiko dengan membuka posisi beli 500,000 EUR/USD dengan LP di 1,2000.

EUR/USD jatuh dalam harga.

Stop-loss Elsa terkena dan tradingnya keluar di 1,1951, menghasilkan kerugian 50 pips atau $5.000.

Untuk broker, ini berarti keuntungan $5.000.

Jika broker baru saja B-Booked trading Elsa, itu akan menyimpan semua keuntungan ini.

Tapi tidak, itu melindungi sebagian dari trading Elsa.

Trading lindung nilai menghasilkan kerugian 48 pips. Karena ukuran posisi adalah 500.000 (setengah dari 1.000.000), kerugiannya adalah $2.400.

Kerugian yang diderita LP ini membantu mengurangi sebagian keuntungan dari trading Elsa, jadi laba bersihnya adalah $2.600 (bukan $5.000 penuh).

Sejauh ini, Anda telah melihat bagaimana broker dapat sepenuhnya melakukan lindung nilai (=100%) terhadap posisi pelanggan, yang dikenal sebagai A-Book. Dan Anda telah melihat bagaimana broker dapat melakukan lindung nilai sebagian (>100%) terhadap posisi pelanggan, yang dikenal sebagai C-Book.

“Melampaui”

C-Booking tidak terbatas pada lindung nilai sebagian.

Varian lain dari C-Booking adalah ketika broker juga dapat memilih untuk “overhedge”, yang berarti dapat melakukan lindung nilai lebih dari 100% dari posisi pelanggan.

Misalnya, alih-alih trading lindung nilai yang mencakup 100%, ia dapat memilih untuk melakukan lindung nilai 110%.

Daripada “C-Book”, nama yang lebih akurat mungkin adalah “A-Book+”.

Mengapa broker ingin melakukan ini?

Jika broker berpikir bahwa trading pelanggan akan menghasilkan keuntungan, ia dapat “berjalan bersama” dengan pelanggan dan menghasilkan beberapa keuntungan tambahan.

Elsa membuka posisi beli 1.000.000 EUR/USD di 1,2001, yang berarti broker sekarang jual 1.000.000 EUR/USD.

Di sini, broker dapat memutuskan untuk:

. Tidak lindung nilai (Buku B)

. Lindung nilai sebagian (Buku-C)

. 100% lindung nilai (Buku-A)

. >100% lindung nilai (Buku-C)

Broker telah memprofilkan Elsa sebagai trader yang terinformasi dan memilih opsi #4.

Ini melindungi 110% dari risiko.

Broker membeli 1,100,000 EUR/USD dengan LP di 1,2000.

Jika Broker A-book trading, itu akan menjadi beli 1.000.000.

Sebaliknya, ia jual 1,00.000 ditambah 100.000 unit tambahan atau setara dengan ukuran posisi Elsa 110%.

Elsa ternyata benar dan EUR/USD naik.

Dia keluar dari tradingnya untuk mendapatkan keuntungan 100 pips atau $10.000.

Jelas, ini berarti broker mengalami kerugian $10.000.

Tapi….perhatikan P&L-nya dengan LP-nya.

Karena broker “overhedged” dan memiliki ukuran posisi yang lebih besar terhadap LP, keuntungannya dari LP melebihi kerugiannya dari Elsa.

Broker dapat “memeras” keuntungannya.

Strategi “overhedging” ini bukannya tanpa risiko.

Mari kita lihat apa yang terjadi ketika pelanggan kalah.

Dalam skenario ini, EUR/USD jatuh dan Elsa keluar dari tradingnya dengan kerugian $10.000.

Jelas, ini berarti broker memiliki keuntungan sebesar $10.000.

Tapi….perhatikan P&L-nya dengan LP-nya.

Karena broker “overhedged” dan memiliki ukuran posisi yang lebih besar terhadap LP, kerugiannya dari LP melebihi keuntungannya dari Elsa.

Ini adalah tradeoff jika lindung nilai broker melebihi 100%.

Itu membuat dirinya mengalami kerugian yang lebih besar jika pelanggan akhirnya salah.

“Lindung Nilai Terbalik”

Varian lain dari C-Booking adalah ketika broker “membalikkan lindung nilai” trading pelanggan baik sebagian atau seluruhnya.

Praktik ini didasarkan pada asumsi bahwa seorang pelanggan trading dengan sangat buruk, dimungkinkan untuk menghasilkan uang tidak hanya dengan B-Booking posisi tetapi untuk MENAMBAHKAN ke posisi B-Booked!

Daripada varian lain dari “C-Book”, nama yang lebih akurat mungkin adalah “B-Book+”.

Pada dasarnya, broker bahkan tidak mencoba untuk melakukan lindung nilai atau mentransfer risiko pasar, itu dengan sengaja mengambil risiko pasar LEBIH BANYAK!

Ketika broker memilih untuk “membalikkan lindung nilai” trading pelanggan sepenuhnya, itu pada dasarnya meningkatkan risiko B-Book-nya.

Elsa membeli 1.000.000 EUR/USD pada 1,2001.

Karena broker adalah rekanan Elsa, sekarang kekurangan 1.000.000 EUR/USD.

Broker sekarang menghadapi risiko pasar (jika EUR/USD naik).

Jika kita berhenti di sini, ini akan menjadi eksekusi B-Book.

Apakah broker ingin melakukan A-Book trading dan benar-benar melakukan lindung nilai?

Tidak.

Ini telah memprofilkan Elsa sebagai trader yang tidak menguntungkan sehingga alih-alih melakukan lindung nilai sepenuhnya atau bahkan sebagian dengan LP, ia memutuskan untuk “membalikkan lindung nilai” 50% dari trading.

Jadi, alih-alih membeli EUR/USD, yang akan dilakukan untuk menutupi eksposur pasarnya, ia menjual 500.000 unit dengan LP!

Ingat, ia sudah kekurangan 1.000.000 unit terhadap pelanggannya. Tapi ia MENAMBAH lebih banyak eksposur risiko dengan tambahan 500.000 unit terhadap LP.

Dalam skenario ini, broker ternyata benar.

EUR/USD memang jatuh.

Elsa keluar dari tradingnya dengan kerugian, yang berarti keuntungan bagi broker.

Tapi tradingnya broker dengan LP juga menghasilkan keuntungan.

Selama broker memilih dengan benar trading mana yang “menghormati lindung nilai”, strategi ini bisa sangat menguntungkan.

Tetapi jika ia memilih salah, risiko yang dihadapinya bahkan lebih besar daripada jika ia telah B-Booked trading dan akan menghasilkan kerugian yang jauh lebih besar.

Berikut adalah contoh di mana itu tidak berjalan dengan baik untuk broker.

Elsa membeli 1.000.000 EUR/USD pada 1,2001.

Karena broker adalah rekanan Elsa, sekarang ia menjual 1.000.000 EUR/USD.

Alih-alih membeli EUR/USD, yang akan dilakukan untuk menutupi eksposur pasarnya, ia menjual 500.000 unit dengan LP.

Ingat, itu sudah kekurangan 1.000.000 unit terhadap pelanggannya. Tapi itu MENAMBAH lebih banyak eksposur risiko dengan tambahan 500.000 unit terhadap LP.

EUR/USD naik.

Elsa keluar dari tradingnya dengan keuntungan, yang berarti kerugian bagi broker.

Jika broker memiliki A-Booked dan membuka trading lindung nilai dengan LP, itu akan mendapat keuntungan dari LP untuk mengimbangi kerugiannya dengan Elsa.

Sebaliknya, tradingnya dengan LP juga mengakibatkan kerugian.

Disclaimer:

Pandangan dalam artikel ini hanya mewakili pandangan pribadi penulis dan bukan merupakan saran investasi untuk platform ini. Platform ini tidak menjamin keakuratan, kelengkapan dan ketepatan waktu informasi artikel, juga tidak bertanggung jawab atas kerugian yang disebabkan oleh penggunaan atau kepercayaan informasi artikel.

Baca lebih banyak

Apa itu Equity

Ekuitas akun juga disebut ekuitas oleh beberapa orang mewakili nilai akun trading Anda saat ini.

Takjubkan kencanmu dengan Forex LIngo

Anda harus mempelajari istilahnya, sama seperti Anda harus menguasai keterampilan baru apa pun ...... Dengan kata lain, ini seperti mencoba memenangkan hati kekasih Anda.

The Dollar Smile Theory

School of WikiFX > Summer School 4. 6. The Dollar Smile Theory

Bloomberg Dollar Spot Index

School of WikiFX > Summer School 4. 5. Bloomberg Dollar Spot Index

WikiFX Broker

IC Markets Global

FXTM

FP Markets

OANDA

GO MARKETS

HFM

IC Markets Global

FXTM

FP Markets

OANDA

GO MARKETS

HFM

WikiFX Broker

IC Markets Global

FXTM

FP Markets

OANDA

GO MARKETS

HFM

IC Markets Global

FXTM

FP Markets

OANDA

GO MARKETS

HFM

Berita Terhangat

Pola Harga Selaras di Pasar Forex

Tren Retracement atau Pembalikan?

Bagaimana Menghindari Masuk Terlalu Awal Saat Trading Divergensi

Cara Berdagang Divergensi

Divergensi Perdagangan

Divergensi Tersembunyi

Divergensi BUKAN Sinyal Perdagangan

Divergensi Perdagangan

Lindungi Diri Anda Dari Pembalikan

Memudarkan Breakout

Nilai Tukar