简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

買在「分歧」,賣在哪裡?

摘要:有一句話,叫「買在分歧」,但有買必有賣,那些「賣在分歧」的人,錯了嗎? 分歧就是有人看好,有人不看好,體現在走勢上,就是盤整、震蕩,漲上去就有人賣,跌下去就有人買,互道一聲SB,成交量越大,說明分歧越大。

一、分歧VS一致

有一句話,叫「買在分歧」,但有買必有賣,那些「賣在分歧」的人,錯了嗎?

分歧就是有人看好,有人不看好,體現在走勢上,就是盤整、震蕩,漲上去就有人賣,跌下去就有人買,互道一聲SB,成交量越大,說明分歧越大。

當然,成交量萎縮,並不代表分歧解決,而是代表在當前價位(注意這個前提),大部分看好者都已買入,大部分持有者都不再看空——這仍然是一種分歧,是分歧到了極致的表現。

最極致的分歧狀態,就是在底部的“遇利空不跌”,在高位的“遇利好不漲”,分別代表在當前價位(注意這個前提),大部分持有者都已充分預期到此利空,而場內資金也已不再關注該公司有什麼利好。

有“分歧”,就有“一致”。

所謂“一致”,是指由於財報、經營管理動態、市場數據等等新的資訊,驗證了多空其中一方的預測,另一方願賭服輸。 如果是驗證了利空,看好者賣出,會造成股價持續下跌,如果是驗證了利好,看空觀望者買入,造成股價持續上漲。

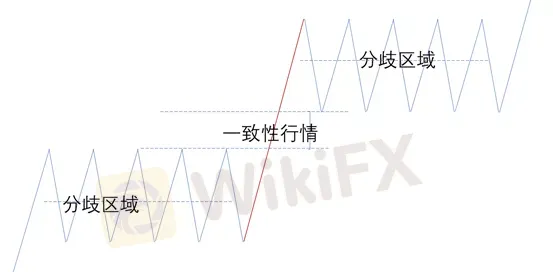

“一致”狀態會造成的趨勢性行情,包括單邊上漲下跌和震蕩上漲下跌兩種,代表市場從“分歧”到“一致”變化的劇烈程度,很多基本面的資訊是逐步明朗的,因此在走勢上體現出一浪一浪的震蕩上漲和下跌。

最典型的一致性行情就是「凈利潤斷層」,即財報公佈后出現跳空缺口的股票。 “缺口”下的運行平臺,代表之前市場的分歧,“缺口”代表分歧消除,“缺口”以上是一段“一致性”走勢。 所以,「凈利潤斷層」代表最佳買入點(具體案例見《牛股是怎麼煉成的,5000字深度復盤滬電股份一年五倍走勢》)。

研究投資機會,重點就是研究分歧,搞明白看好者的邏輯是什麼,看空者的理由又是什麼。 “分歧——一致”的模型,就是在分歧中尋找買入機會,通過“一致”的持有來實現利潤,或及時認錯,減少虧損。

在投資實踐中,我喜歡把分歧分為三類:估值分歧、景氣度分歧和邏輯分歧,它們代表不同的機會和投資方法。

二、估值分歧

估值分歧是指各路投資者對板塊或個股的景氣度和邏輯認識比較統一,但部分投資者對估值有質疑,開始將部分倉位調到更具性價比的板塊或個股上。

以茅臺為例,在大部分情況下,股價的波動都是估值分歧,這是因為茅臺的基本面太白了,首先可以排除邏輯分歧,如果說前幾年大家對高端白酒的週期性還有一些分歧的話,那到了2020年,投資者已形成“週期基本消失”的一致性認知了——這個“一致性”正是2020年茅臺上漲行情的驅動力。

其次也可以排除景氣度分歧,市場基於一批價的白酒高頻數據進行景氣度判斷,茅臺偶爾的波動並不持續、且不超預期,只是噪音,無法構成景氣度分歧。

排除邏輯分歧和景氣度分歧后,可知茅臺的市場分歧都是估值分歧,無非是有人認為40倍合理,有人認為45倍合理。 這種分歧,通常不會造成大頂,因為跌下去後,分歧會越來越小。

那麼,「估值分歧」是如何消除的呢? 有兩種方法:

第一種是市場風格偏好和風格偏好的變化導致的“一致性”。

如果市場偏好消費、高確定性、藍籌白馬等等風格,之前認為45倍太貴的投資者,開始覺得45倍也合理,導致價格向上的“一致性”,其估值分歧就會在高估值區間獲得平衡;如果市場偏好科技製造週期、小票黑馬等等風格,之前覺得40倍太便宜的投資者,忽然發現40倍有點貴了,導致價格出現向下的“一致性”,其估值分歧就會在低估值區間獲得平衡。

而市場風險偏好影響整體市場估值水準的因素,體現為指數整體上漲帶動個股估值上漲。

第二種是景氣度的變化導致的“一致性”。

比如近期,茅臺有傳言要漲價,加之明年的產量也會增長,導致對景氣度的預判上升到20%左右,使得原來覺得茅臺估值高的投資者,也認可了當前的估值,從而獲得向上的“一致性”。

所以,高景氣度板塊在出現估值分歧后,會出現震蕩向上(而非平向)的平臺,這是因為景氣度兌現造成的外部估值水位上升。

三、景氣度分歧

景氣度分歧是指各路投資者對板塊或個股的邏輯認識比較統一,但部分投資者認為高景氣度無法延續,調出倉位尋找新的機會。

當前市場最典型的景氣度分歧是投資者對鋰電池和光伏板塊的分歧。

首先可以排除這兩個板塊的邏輯分歧,電動車滲透度沒有到頂,雙碳政策沒有改變之前,投資者對這兩個行業的邏輯認知都不會有本質的變化。

但在這兩個板塊2022年的高景氣度能否持續的問題上,市場出現了分歧。

先看光伏。 看空景氣者認為,綠電上網有很多技術問題,各地裝機更多是為了完成政治任務,而非市場行為,中央工作會議糾偏「碳衝鋒」,必然打擊地方政府的政績需求,加上產業鏈在2022年開啟降價潮,導致下游的觀望情緒濃重。

而看多景氣者認為,今年光伏裝機不及預期,是因為上游矽料價格暴漲導致光伏建設成本居高不下,中游為了對抗而減產,產業鏈博弈嚴重。 所以歷史上,光伏十年倒有九年降,降價才是真正利好,讓下游有裝機驅動力,加上綠電政策更加細化、更加科學,明年將是光伏景氣度的大年。

而鋰電池的市場分歧集中在下游需求量,國內電動車滲透率明年的提升空間、歐洲補貼退坡後的影響,以及美國電動車政策的執行力度與進度。

景氣度投資的依據是產業數據,但對數據的解讀,卻總是產生分歧。

以培育鑽石為例,印度裸鑽進出口額一直是驗證景氣度的重要數據,而11月數據環比下降,不及預期,是近期培育鑽石板塊高位回調的重要原因。 但此數據的解讀是有分歧的,一個分歧是正常的消費淡旺季的波動,另一個分歧是印度在鑽石加工產業鏈上地位的下降導致此數據的代表性下降。

景氣度分歧比估值分歧持續時間長,波動範圍大,因為證明或證偽景氣度,需要一定時間,直到有了新的數據或財報,市場才會選擇“一致性”行情的方向,一旦形成預期,“一致性”行情的力度也更強。

特別是,高景氣板塊一旦景氣反轉,“一致性”行情向下,即便邏輯不破,其跌幅也是非常慘重的。 立訊精密、海天味業、景氣度反轉後,邏輯未變的前提下,最高都有50%的跌幅。 而高景氣板塊即使景氣度持續,其向上的“一致性”行情,以平臺的中間價算,一般也只有30%的上漲空間,漲跌空間是完全不對稱的。

所以,高景氣度板塊的投資,只有在景氣度分歧造成的震蕩區間的底部買入,才有合理的賠率。

此外,景氣度分歧都是建立在市場數據,以及對市場數據的預期和解讀之上,市場數據越高頻(比如白酒、調味品、電商等等),其景氣度分歧造成的波動越細碎,越隨機;市場數據越低頻(大部分缺少公開數據的市場分產品),其景氣度波動越劇烈,時間也拖得越長。

四、邏輯分歧

邏輯分歧是部分投資者認為板塊和公司的成長邏輯有可能變化,這是對長期成長股挑戰最大的分歧。 一部分投資者在看不清楚時,也會選擇離場。

軍工行業今年就處於典型的「邏輯分歧」階段。

即使是看空者,也認為在經濟衰退期,軍工是少有的能保持高景氣度的行業,但對於這個行業的長期邏輯,多空雙方卻有著截然相反的看法。

看空軍工長期邏輯者認為,和平發展年代,軍工行業的需求長期看沒有持續性,且行業只有一個大客戶,受制於財政收入增速長期下降;集采降價壓力不亞於醫藥。

看好軍工長期邏輯者認為,在中美長期對抗的大趨勢下,軍工的邏輯不在於全行業,而是航空航天導彈等部分賽道的裝備升級,這是一個至少三年以上的長期邏輯;軍工行業的招標走向市場化,集采降價能夠做到以量補價,與醫藥集采“二桃殺三士”完全不同;加之部分軍工企業進行國企改革,資本市場空前重視;部分企業還有明顯的“軍轉民”的長期邏輯。

有邏輯分歧的行業,即使保持高景氣度,其股價也常常處於大幅震蕩中,因為很多持有者並不長線看好,稍有風吹草動,就會殺跌出局。 比如軍工一季度因為部分主機廠業績不及預期而發生的暴跌。

這種大幅震蕩走勢,又產生了“反身性”,使得大量趨勢投資者和高槓桿資金參與這些行業,加強了其“渣男”特徵。

很多長期印象不佳的行業,比如風電、半導體、種子、部分資源品,即使其邏輯發生大的變化,在一開始很長的一段時間里,投資者也會對此熟視無睹。 所以,邏輯分歧會引發股價一年以上的大級別盤整,至少三季以上的超預期財報才能解決分歧,給看多的大資金慢慢增持的機會。

可只要達到四個季度的高景氣,看多者的力量就會超過臨界點,空間往往都是一倍起漲。 這種機會發生在2019年上半年的白酒,下半年的鋰電池,2020年上半年的免稅,下半年的光伏和今年上半年的資源股,小盤股,下半年的風電和綠電。

邏輯分歧雖然獲利空間大,但是風險也大,因為大家看到的都是同樣的事實,你憑什麼認為你是對的? 最容易虧大錢的,並不是看不懂的地方,而是投資者深信不疑的東西。

所以對於邏輯分歧的機會,我們可以有自己的立場,但是不要過於堅信自己的判斷,而是分成幾個景氣度分歧的投資時段,控制好倉位,分別決策。

五、分清主要分歧和次要分歧

估值分歧、景氣度分歧和邏輯分歧常常是同時出現,糾纏在一起,投資決策前必須要分清楚主要分歧和次要分歧。

前面通過排除法,認為目前的高端白酒是估值分歧,光伏和鋰電池是景氣度分歧,培育鑽石也是景氣度分歧,軍工屬於邏輯分歧。

但個股的案例就比較複雜了,以中遠海控為例。

一般週期行業龍頭,最大的邏輯分歧往往是週期性有沒有被弱化? 因為不同週期性給出的估值完全不同,但所謂的週期強弱化都是事後才能確認的,我們現在能夠考慮的,只有景氣度的延續程度,就是景氣度的分歧。 就當前的景氣度而言,公司在估值上反而沒有什麼分歧,無論從哪個角度來看,都不算高,而且在前面兩個問題沒有看清之前,估值也討論不出來。

理解了這三層分歧之後,你會發現當前投資的核心還是景氣度分歧:跟蹤更緊密的投資者,認為長協價落地,景氣度至少延續到2023年,但更看中全球經濟活動恢復的,認為一旦“堵港”問題緩解,就算有長協價,高運費也不可能實現。

這才是影響當前股價的核心分歧,景氣度的分歧,最終的消除是向上還是向下,何時出現,向上和向下的空間大致是多少,你的投資決策都應該建立在這個判斷之上,而不是估值如何,週期性如何等次要問題和無法回答的問題。

六、基於“分歧——一致”的兩種投資方法

任何一家公司的基本面總是從一個分歧走向另一個分歧,其股價的運行也是從一個平臺走向另一個平臺,其間的“一致”造成了運行區間的變化,向上或向下。

基於「分歧——一致」的投資,有兩種最基本的方法:

方法一:買在分歧(看多方),耐心持有,等待一致,賣在新的分歧(看空方)

這是價值投資最經典的方法,當市場處於分歧狀態時,如果你是看多的一方,就可以制定一個買入計劃,可以單筆,也可以分筆,但都是在分歧狀態下買入,等待基本面看多邏輯的兌現,股價用一致性的走勢實現利潤。

當公司進入新的分歧時,你需要重新檢視自己看多的邏輯是否有變化 沒有就繼續持有,有,就賣出,完成這一筆投資。

方法二:關注在分歧(看多方),重倉在一致,賣在新的分歧(無論看空看多)

此方法與第一種有二個不同:

第一個不同是加倉點的不同:方法二在市場分歧狀態時,並不急於買入,而是等待市場進入“一致性”時,第一時間快速加倉。

第二個不同是進入「新分歧」的應對不同,方法一要視邏輯是否變化而決定賣出還是繼續持有,方法二隻要是分歧,就要賣出,即不參與盤整走勢。

第二種類似於趨勢投資中的「突破戰法」,只是它的選股不看圖,而是基於基本面,只有買點和賣點要結合圖形判斷。

這兩種方法各有優劣:

1、資金效率與獲利空間的取捨:方法二是為了提高資金利用效率,但它也會讓持有成本變高,利潤空間被壓縮,當市場進入一致狀態時,其股價往往已經從前一個區間震蕩的中間價位算上漲了20%以上。

而方法一有充足的時間和空間逢低買,成本更低,通常可以吃到一波上漲的完整漲幅,至少是方法二的兩倍以上。 它的缺點是不知道市場還要分歧多久,資金效率無法控制。

2、倉位:方法一有充分的時間上倉位,而方法二,資金量大的投資者,倉位往往上不去。

3、方法二還要解決一個問題,如果是假突破,又回到震蕩區間,是堅持割肉不參與分歧,還是索性變成加倉的機會? 這也是方法二要面對的選擇。

股票大勢,分久必合,合久必分。 市場大部分時候都處於分歧狀態,小部分時候處於一致狀態,價值投資者最主要的工作,研究分歧、判斷分歧、等待分歧的結束,要麼長期持有,要麼長期關注並做好出擊的準備。

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

相關閱讀

INFINOX出售予Marc Joppeck領導的投資集團

知名線上交易平台 INFINOX 已被一個由 Marc Joppeck 領導的投資集團成功收購,標誌著該公司發展歷史上的一個重要里程碑。這一交易預計將為INFINOX注入新的資源和戰略方向,進一步加強其在全球在線交易市場的競爭力。更多交易細節及未來計劃尚未公佈,但這一收購表明投資者對INFINOX未來增長潛力的信心。

WikiEXPO全球專家訪談錄:金融監管與合規的未來

杜拜展會大幕將啟,我們適時推出了聚焦關鍵領域的系列專訪,最近我們非常榮幸邀請到行業傑出領袖Braden Perry先生,並展開了一場富有深度的對話。

仿冒ATFX詐騙犯罪又一樁!誤信假網友推薦遭詐8萬美元,黑平台拒絕出金頻繁換網址

近期外匯天眼發布了關於仿冒ATFX釣魚網站的示警公告,並且將收集到的資料與證據整理撰寫成文章「仿冒ATFX行騙中!假網友引誘入金建倉賺紅利,黒平台拒出金凍資產刪帳戶」,提醒所有用戶小心這個詐騙平台。日前,我們又受到一位受害者的訊息,表示自己被這家黑平台詐騙了8萬美元。

美國大選期間,eToro比特幣交易量飆升四倍;Pepperstone 和 Axi 交易量大幅上漲

Pepperstone 的加密貨幣差價合約交易量在美國大選後激增超過 3 倍,而 Axi 的交易量上升了 92%。此外,Axi 的加密貨幣交易持倉數量也增加了 13 倍。

天眼交易商

熱點資訊

示警詐騙券商DATUM FINANCE!誆稱AI算力機保證高收益,指控涉嫌洗黑錢逼繳自證金

WikiEXPO全球專家訪談錄:金融監管與合規的未來

INFINOX出售予Marc Joppeck領導的投資集團

美國大選期間,eToro比特幣交易量飆升四倍;Pepperstone 和 Axi 交易量大幅上漲

外匯與加密貨幣的區別

OANDA安達擴展與 TradingView 的合作至其 OANDA Global Markets 部門

Doo Group收購印尼持牌經紀商Prima Tangguharta Futures

11/11-11/17可疑外匯券商詐騙通報

緊急通報:IFA驚爆交易糾紛,極具詐騙風險,請投資人盡速遠離!

仿冒ATFX詐騙犯罪又一樁!誤信假網友推薦遭詐8萬美元,黑平台拒絕出金頻繁換網址

匯率計算